遺産に不動産が含まれる場合、相続税評価額の算出は難しいです。特に特殊な土地が含まれていたり、関わっていたりする場合はどのように算出すればよいかわからないというケースが多いでしょう。

相続する宅地の接する道が私道であり、「位置指定道路」に分類されると知り、「相続税評価はどのようにすればよいのか」と調べている方もいらっしゃるかもしれません。

宅地の前を走る私道が位置指定道路である場合、その相続税評価は、行き止まりなのか、通り抜けができるのかで異なります。行き止まりの場合の評価額は、宅地の相続税評価額の30%、通り抜けの場合は相続税評価の対象にならないため0円です。

位置指定道路は、相続税評価において宅地よりも優遇されますが、「そもそも位置指定道路なのかわからない」「位置指定道路だと思うが、認定されていないようだ」などというケースもあるでしょう。

今回は、位置指定道路の定義や私道の一つである「位置指定道路」の相続税評価について紹介するほか、位置指定道路の認定を受けて相続税評価で得をする方法、位置指定道路に面した土地の相続税評価などについて解説します。

位置指定道路とは

まずは相続不動産の前を走る道が「位置指定道路」なのかどうかを確認するためにも、その定義や調べ方について知っておきましょう。

1.幅員4m以上の私道

位置指定道路とは、特定行政庁という建築の確認申請や違反建築物の是正命令の発布などを行う行政機関によって指定を受けた私道のことです。

宅地には「幅員4m以上の道路に2m以上接していなければならない」という建築基準法上の決まりがあります。

しかし、大きな土地を分割してできた土地などの場合、公道に接しない土地も生じます。奥に位置する土地であれば、新たに私道を設ける必要があるでしょう。このとき幅員4m以上という決まりに従って作られた道路であれば、位置指定道路とされます。

2.位置指定道路かどうかは役所で調べられる

相続した宅地の前に走る私道が位置指定道路に該当するのかどうかは、所在地の役所で道路位置指定図を取得すれば調べられます。建築課などで閲覧できますので問い合わせてみるとよいでしょう。

また、役所によっては「指定道路調書証明書」として写しを交付しているところもあります。

位置指定道路の相続税評価

位置指定道路の場合、相続税の基となる相続税評価額は、行き止まりか、通り抜けできるかによって異なります。ここではそれぞれの場合の相続税評価方法について紹介します。

1.行き止まりの位置指定道路の相続税評価

位置指定道路が、いわゆる袋小路のように特定の人しか利用しない道路である場合、その評価額は、宅地として評価した場合の相続税評価額の30%となります。

宅地の相続税評価額の求め方には、路線価方式と倍率方式があり、どちらを適用するかは地域によります。相続する土地がどちらの地域に該当するかは、下記国税庁の公式サイトより調べられます。

それぞれの場合の位置指定道路の相続税評価額の求め方は以下のとおりです。

【路線価方式の場合】

相続税評価額=路線価×地積×30%

【倍率方式の場合】

相続税評価額=固定資産税評価額×地積×30%

参考URL:路線価図・評価倍率表(国税庁公式サイト)

なお、同じ行き止まり道路であっても、所有者しか利用しなかったり、建築基準法上の道路に該当しなかったりするような場合は、通路と判断され、旗竿地として評価される可能性が高いでしょう。

2.通り抜けできる位置指定道路の相続税評価

通り抜けができて不特定多数の人に利用されている道路である場合は、相続税評価の対象にはならないため、相続税評価額は0円です。さらに公衆用道路と認められれば、その価額は評価されず、相続税だけでなく固定資産税も支払う必要がありません。

「それなら公衆用道路としてほしい」と考える方も多いかもしれませんが、評価されるには、自治体への申請が必要であり、認められるケースはかなり少ないでしょう。自治体が維持管理しなければならなくなる分、審査の基準が厳しく設定されているためです。

また、自治体に認められた場合は、法務局で地目変更登記をする必要があります。申請には土地地目変更申請書や故人の除籍謄本、相続人の戸籍謄本や住民票などが必要です。自分で行うのが不安な場合は、土地家屋調査士や司法書士に相談しましょう。

位置指定道路の認定を受けて相続税評価で得をするには

位置指定道路とされた場合、相続税評価額は70%も減額できて非常にお得です。まだ認定を受けていないなら、申請してみるとよいかもしれません。

1.位置指定道路に指定されるための条件

位置指定道路の認定を受けるには、その土地が以下の条件を満たす必要があります。

- 通り抜けができ、両端が他の道路に接している

- 行き止まりの場合は長さ35m以下

- 行き止まりの場合で長さ35m以上の場合は、自動車転回広場が必要

- 幅員4m以上

- 他の道路と接する部分にはすみ切り(土地の角の部分を三角形に切り取る。下図参照)を設ける

- 側溝など排水設備が設けられている

- 道路形態や境界が明確

- 階段状ではなく、傾斜が一定

- アスファルトなどで舗装されている

2.位置指定道路の申請方法

位置指定道路の申請は、以下の手順で行います。

- 市区長村役場の建築指導課などに事前相談をする

- 自治体による事前協議

- 自治体からの回答を受け、関係権利者との意見調整

- 申請書類の作成・準備・提出

- 書類審査

- 道路工事

- 工事完了後、自治体による現場検査

- 指定・公告

なお、申請の際に必要な書類は、各自治体によって異なります。自治体に確認した上で、必要な書類をそろえましょう。さらに位置指定道路を所有している権利関係者全員分の承諾書と印鑑証明書、登記簿謄本必要です。

位置指定道路に面した土地の相続税評価

相続した土地が位置指定道路に面している場合、土地の相続税評価はどうなるのでしょうか。

1.特定路線価を設定して計算する

行き止まりの私道など、特定の人しか通行しない位置指定道路の場合、路線価は設定されていません。そのような道路にしか接していない宅地の相続税評価のためには、路線価に代わる「特定路線価」を設定する必要があります。

特定路線価とは、路線価地域にありながら路線価が設定されていない道路について、特別に設定してもらう路線価のことです。当該所在地を管轄する税務署へ申請して設定してもらいます。

また、特定路線価の申請が認められるための要件は以下のとおりです。

- 申請が相続税、または贈与税の申告のためである

- 対象となる土地が路線価地域である

- 対象となる土地が接しているのが路線価の設定されていない道路のみである

- 対象となる土地が所有者以外も利用する道路である

- 路線が建築道路上の道路であること

申請が認められたら、税務署によって設定された特定路線価に宅地面積を乗じて算出します。

相続税評価額=特定路線価×地積

なお、特定路線価の申請をすれば、その土地の評価は必ず特定路線価を使用して行わねばなりません。次に紹介する旗振評価の適用はできなくなるため、どちらで評価するのがよいかよく検討のうえ申請したいところです。自分では判断できない場合は、税理士などの専門家に相談するのがよいでしょう。

① 特定路線価の予測方法

特定路線価がどれくらいの値になるかは、近くの路線価が設定されている道路を参照して、以下の計算式で目安を算出できます。

予測される特定路線価=近くの道路の路線価÷固定資産税路線価×位置指定道路の固定資産税路線価

固定資産税路線価とは、地価公示価格などを基に設定された価額で、市町村の公式サイトなどで調べられます。

2.旗振評価によって計算する

旗振評価によれば、特定路線価の申請をせずに相続税評価額を算出できます。相続税評価額の計算は、以下の手順で行います。

- 路線価の設定された道路に接する隣接地を含めた土地の評価額を計算する

- 隣接地の土地の評価額を、①で求めた価額から差し引く

位置指定道路と相続税評価についてよくある質問

位置指定道路は特殊な道路であることもあり、その相続税評価は難しいものです。まだまだわからないことがあるという方もいらっしゃるでしょう。ここでは、位置指定道路と相続税評価についてよくある質問とその回答について紹介します。

1.土地を分譲して、私道だけが残りました。相続税評価はどうなりますか?

通り抜けできる位置指定道路である場合は、不特定多数の人が利用するため、相続税評価の対象には含めません。

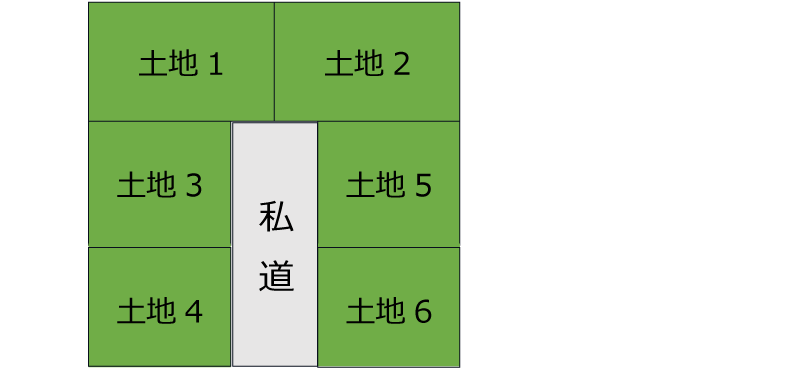

一方、下図で示したような、私道の周りの土地を複数人の人で分譲し、特定の複数人で私道を利用するような土地の場合、その私道はそれぞれの土地の所有者で共有されるケースが多いでしょう。そのため、相続税評価額も私道全体の評価額のうち、自分の持分割合に相当する額になります。

たとえば、私道の周りの土地を6件で分譲した下記のような土地の場合、1件あたりの評価額は、私道全体としての相続税評価額の6分の1の額です。

2.位置指定道路にも小規模宅地の特例は適用できますか?

位置指定道路が小規模宅地の特例を適用できるかどうかは、その私道が当該宅地にとって不可欠かどうかによります。すなわち、その私道がなければ、公道に出られないようなものなら、その私道は宅地とみなされ、小規模宅地の特例の適用によって評価額を80%減額できます。一方、公道とも接するような土地に面した私道であれば、小規模宅地の適用はできません。

まとめ

今回は、位置指定道路の定義や私道の一つである「位置指定道路」の相続税評価についてのほか、位置指定道路の認定を受けて相続税評価で得をする方法、位置指定道路に面した土地の相続税評価、位置指定道路と相続税評価についてよくある質問などについて解説しました。

位置指定道路の相続税評価は専門知識がなければ難しいことも多いものです。適切に行わなければ損をする可能性もあるため、専門家に相談しながら進めるのが賢明でしょう。

当社では、不動産相続に関するさまざまな相談に対応しております。位置指定道路の相続税評価に関する相談にも対応しておりますので、お気軽にご相談ください。

クラッチ不動産株式会社代表取締役。一般社団法人住宅ローン滞納問題相談室代表理事。立命館大学法科大学院修了。司法試験を断念し、不動産業界に就職。住友不動産販売株式会社・株式会社中央プランナーを経て独立、現在に致る。幻冬舎より「あなたを住宅ローン危機から救う方法」を出版。全国住宅ローン救済・任意売却支援協会の理事も務める。住宅ローンに困った方へのアドバイスをライフワークとする。

監修者: 井上 悠一