不整形地を相続すると、まず困るのは相続税評価額を求めることでしょう。整形地とは異なる方法で計算しなければならないうえ、その方法は非常に複雑です。

相続税を正確に計算するためには、ご自身の相続した土地がどのように評価されるのかを理解することが大切です。

今回は、不整形地の概要、不整形地の相続税評価額の具体的な計算方法や評価方法、不整形地の相続税を申告する際の注意点などについて解説します。

不整形地とはどのような土地か

まずは、整形地とはどのような土地のことをいい、どのような特徴があるのかについて確認しておきましょう。

1.整形地よりも相続税評価額は下がる

不整形地とは、長方形、正方形以外の形の土地のことです。区画整理によって長方形や正方形などのきれいな形に整えられた整形地とは異なり、活用が難しいケースが多いでしょう。その分、整形地よりも評価額が下がる傾向にあり、相続税評価額も低くなります。

相続税や固定資産税などが比較的安く済む点はメリットといえますが、使い勝手が悪い分、売却が難しいという点はデメリットといえるでしょう。

2.不整形地の種類

不整形地には、以下のような種類があります。

- 三角地:二本の道路の分岐点付近の土地や、角地を隅切りしたことで生じた土地など

- 台形地:四角形だが、各辺の長さが一定ではない土地

- 旗竿地:入り口が狭く、L字型になった土地

- 傾斜地:土地そのものに傾斜がある、または前後に傾斜がある土地

- 崖地:傾斜地よりも傾斜が急な土地

不整形地の相続税評価額の計算と不整形地補正率

不整形地の相続税評価額の求め方は、整形地と同様に評価額を算出してから、不整形地補正率を掛けて調整するのが基本です。具体的な評価方法は、その形状によって異なります。

まずは基本の考え方について解説します。

1.不整形地の評価額の求め方は2種類

土地の相続税評価額の求め方には以下の2種類があります。

- 路線価方式:道路(路線)に面した土地1㎡あたりの評価額に地積を乗じて評価額を求める方法

- 倍率方式:固定資産税評価額に一定の倍率を乗じて計算する方法

路線価と倍率については国税庁の公式サイトで調べられます。

また、それぞれの方式での不整形地の評価額の計算方法は基本的に以下の通りです。

【路線価方式の場合】

不整形地の相続税評価額=整形地とした場合の路線価×対象の土地の地積×不整形地補正率

【倍率方式の場合】

不整形地の相続税評価額=固定資産税評価額×倍率

倍率方式の場合、不整形地補正率は加味されません。倍率には土地の形状など、不整形地による評価への影響が加味されているからです。倍率方式の場合は土地の形状にかかわらず、上記の式で計算します。

参考:路線価図・評価倍率表(国税庁公式サイト)

2.不整形地補正率とは

不整形地の相続税評価額の算出には、不整形地補正率を用います。不整形地補正率とは、整形地よりも活用が難しい不整形地の相続税評価額を減額するために設定されている数値です。1.00〜0.60の範囲に設定されていて、その数値が小さいほど相続税評価額は低くなります。

3.不整形地補正率の調べ方

不整形地補正率は下記国税庁の公式サイトで調べられます。このうちの付表5が該当しますが、その数値を確認するには、「地区区分」「地積区分」「かげ地割合」を調べる必要があります。

参考:奥行価格補正率表(昭45直資3-13・平3課評2-4外・平18課評2-27外・平29課評2-46外改正)(国税庁公式サイト)

①地区区分の調べ方

地区区分は路線価図で以下の手順で調べられます。

- 対象の土地の所在地に該当する路線価図を開く

- その土地の接する道路の路線価を確認する(数字が路線価で、アルファベットが借地権割合)

- 数字とアルファベットを囲っている形を確認する

- 該当する地区区分を路線価図の上部で確認する(囲みがない場合は普通住宅地区)

②地積区分の調べ方

地積区分は、同サイトの付表4で調べられます。先に調べた地区区分と、対象の土地の地積が該当するところを確認しましょう。

③かげ地割合の調べ方

かげ地割合とは、不整形地を整形地で囲んだ場合の不整形地以外の土地の割合です。以下の計算式で求めます。

かげ地割合=(想定整形地地積−不整形地の地積)/想定整形地の地積

4.土地の形状によってはさらに補正する場合も

土地によっては、次の補正率を用いることで、さらに評価額が低くなるでしょう。

①間口狭小補正率

正面の道路部分に接する間口が狭い土地には、間口狭小補正率が適用されます。その数値は同サイトの付表6で確認できます。不整形地補正率と掛けた場合の数値には下限があり、その値は0.6です。

②奥行長大補正率

間口の距離に対して、その奥行距離が2倍以上ある土地に適用される数値です。同サイトの付表7で確認できます。間口狭小補正率の適用もある場合は、不整形地補正率を適用せず、奥行長大補正率に間口狭小補正率を乗じた数値を適用します。

不整形地の評価方法は4種類

不整形地の相続税評価額を算出するに4種類の方法があります。それぞれの方法について説明します。

なお、この章で紹介する図は全て国税庁の公式サイトの以下のページから引用しています。

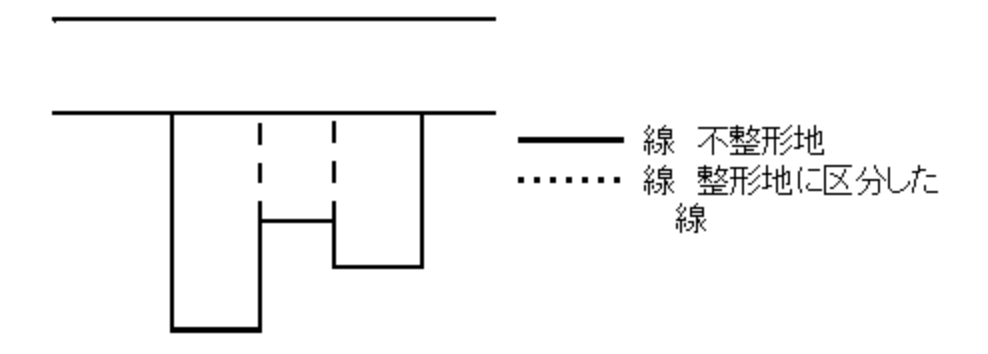

1.整形地に区分して合計する

まず、整形地に区分して合計するという方法があります。この方法では、不整形地をいくつかの整形地に分けて、その評価額を求め、合計した金額に不整形地補正率を乗じます。

例えば、下記のような土地の場合なら、3つの整形地に区分でき、それぞれの評価額は「路線価×地積」で計算できます。これらの合計に、不整形地補正率を乗じた金額が、相続税評価額です。

より詳しい考え方を知りたい方は、国税庁公式サイト内の以下のページを参考にしてください。

より詳しい考え方を知りたい方は、国税庁公式サイト内の以下のページを参考にしてください。

参考:不整形地の評価――区分した整形地を基として評価する場合(国税庁公式サイト)

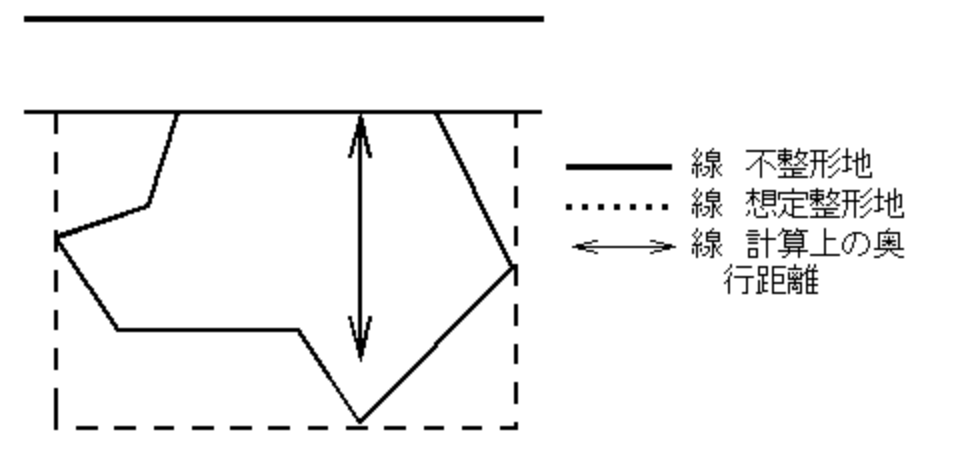

2.計算上の奥行距離を基にする

計算上の奥行距離を基に算出する方法もあります。これは、不整形地がすっぽり収まる想定整形地を設定して考える方法です。

まず、不整形地の地積を、間口距離で割って算出した計算上の奥行距離を基に、奥行価格補正率を設定します。それを路線価に反映し、1㎡あたりの価額を求めます。さらに通常どおりの方法で不整形地補正率を調べ、「計算上の奥行距離を基にした1㎡あたりの価額×不整形地の地積×不整形地補正率」として計算した値が評価額です。

より詳しい考え方を知りたい方は、国税庁公式サイト内の以下のページを参考にしてください。

参考:不整形地の評価――計算上の奥行距離を基として評価する場合(国税庁公式サイト)

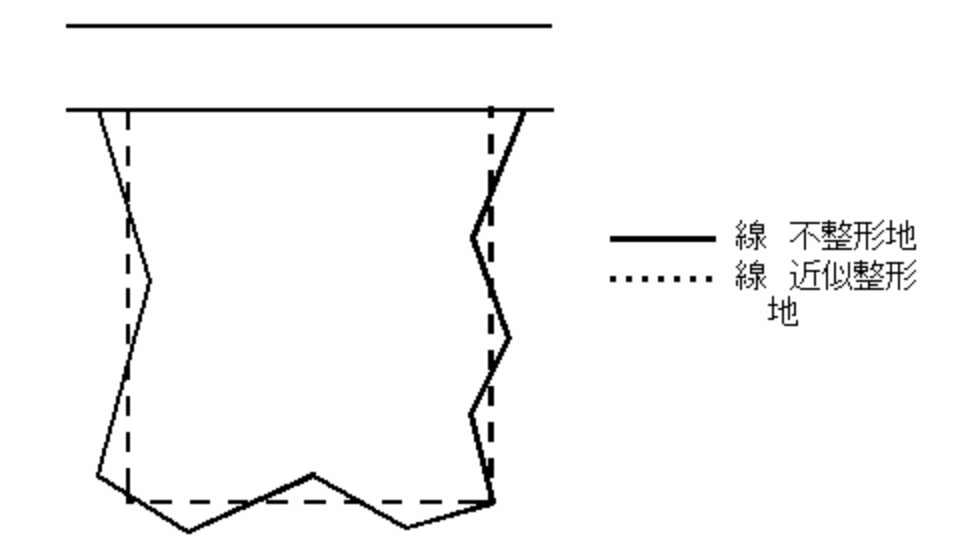

3.近似する整形地を設定する

不整形地に被せたときに、はみ出ている部分と、欠けている部分が同程度となる近似整形地を設定して評価するという方法もあります。

近似整形地とした場合の1㎡あたりの価額を求め、それに不整形地の地積と不整形地補正率を乗じて算出します。

より詳しい考え方を知りたい方は、国税庁公式サイト内の以下のページを参考にしてください。

参考:不整形地の評価――近似整形地を基として評価する場合(国税庁公式サイト)

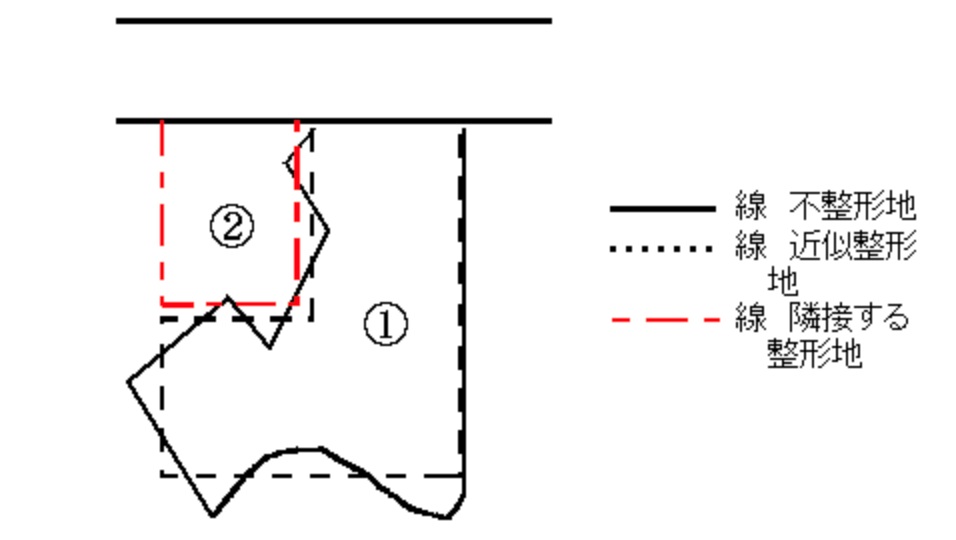

4.近似する整形地と隣接する整形地を合わせ、後から隣接する整形地を引く

近似する整形地と隣接する整形地を合わせ、後から隣接する整形地を引くという方法もあります。旗竿地のようなL字型をした形状で、境界線が直線ではないような土地に適用されることの多い方法です。

近似整形地と隣接する整形地を設定し、これらを合わせて評価額を計算してから、隣接する整形地分の評価額を差し引いた値を評価額とします。さらに不整形地補正率を掛けた値が評価額です。

より詳しい考え方を知りたい方は、国税庁公式サイト内の以下のページを参考にしてください。

参考:不整形地の評価――区分した整形地を基として評価する場合(国税庁公式サイト)

不整形地の相続税を申告する際の注意点

不整形地の相続税評価方法の算出は複雑です。申告の際には以下のことに注意する必要があります。

1.相続税申告時には評価明細書を添付

相続した土地が不整形地の場合、相続税の申告書に評価明細書を添付する必要があります。これは、不整形地の相続税評価額の算出方法を詳しく説明する書類です。書式は国税庁公式サイトの以下のページからダウンロードできます。

かなり複雑なので、算出する際は専門家に相談しながら進めるとよいでしょう。

参考:B2-5 土地及び土地の上に存する権利の評価明細書(国税庁公式サイト)

2.相続税額は計算方法によって変わる

不整形地の場合、その評価方法は4種類あります。どの方法を適用するかで評価額が変わり、相続税も変わるため、注意が必要です。

評価方法の選択に正解はありません。専門家に相談しても人によって答えが変わることもあるので、ご自身が納得できる意見を採用するとよいでしょう。

3.損をしないためには専門家に相談を

不整形地の評価は非常に複雑です。専門知識がなければ、ご自身で算出するのは非常に難しいでしょう。また、評価方法が複数あるため、適切な方法を選択する必要もあります。

不整形地の評価は、かなり難易度が高いといえます。相続税評価額を正しく求め、相続税で損をしないためにも、専門家などに相談することをおすすめします。不動産相続に詳しい専門家に相談すれば、相続税をより安く抑える方法を提案してもらえるでしょう。

まとめ

今回は、不整形地の概要、不整形地の相続税評価額の具体的な計算方法や評価方法、不整形地の相続税を申告する際の注意点などについて解説しました。

不整形地の相続税評価は非常に難しいです。その評価方法は土地の形状に応じて選択しなければならない上、計算も整形地に比べると複雑であり、その評価額の算出には専門的な知識と経験が必要になります。

当社では、不動産相続に関するさまざまな相談に対応しております。不整形地の相続税評価に関する相談にも応じておりますので、ぜひお気軽にお問い合わせください。

クラッチ不動産株式会社代表取締役。一般社団法人住宅ローン滞納問題相談室代表理事。立命館大学法科大学院修了。司法試験を断念し、不動産業界に就職。住友不動産販売株式会社・株式会社中央プランナーを経て独立、現在に致る。幻冬舎より「あなたを住宅ローン危機から救う方法」を出版。全国住宅ローン救済・任意売却支援協会の理事も務める。住宅ローンに困った方へのアドバイスをライフワークとする。

監修者: 井上 悠一