不動産相続

はプロにおまかせ!

- 遺産分割の揉め事が…

- 相続放棄したい

- 遺留分を獲得したい!

- 遺言書を作りたい

全国対応でお悩み解決します!

ー 不動産相続の基礎知識 ー

トラブルを避けるための注意点

遺産に不動産が含まれる場合、相続人同士の間でトラブルが起きることが多いため、注意が必要です。

トラブルに巻き込まれて大変な思いをしないためには、事前に不動産相続について理解しておくことが大切です。

不動産相続に関する基本的な内容を理解したいという方に向けて、以下の項目についてまとめて解説します。

不動産相続でトラブルが多い理由

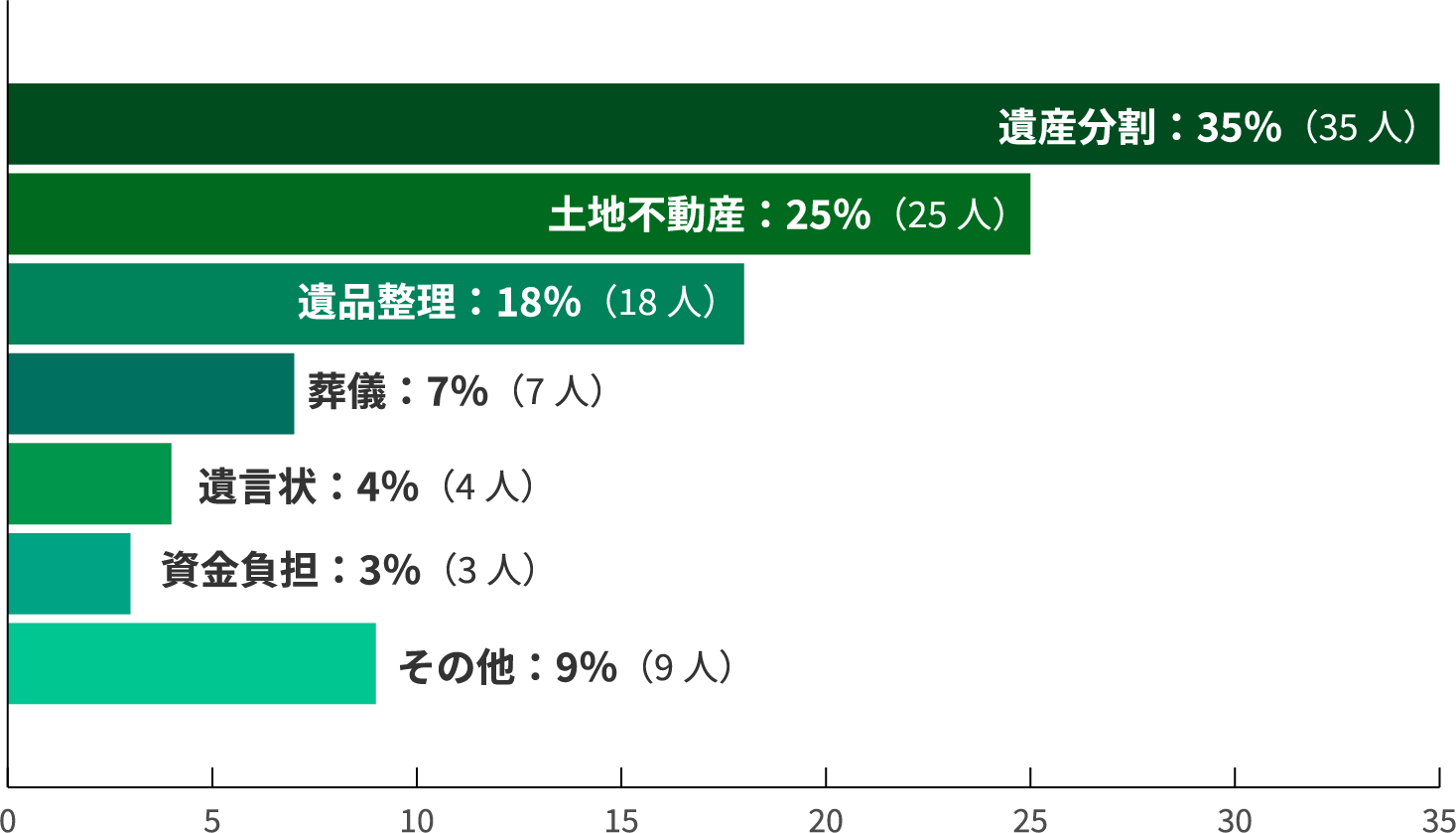

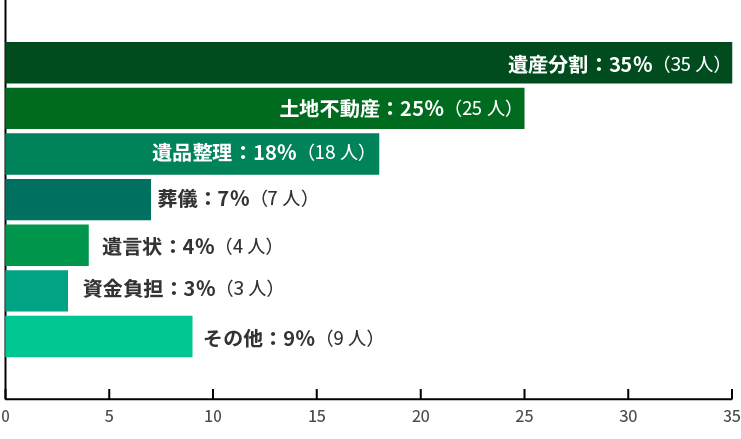

2021年9月に株式会社林商会が終活・相続・遺品整理等の親族間トラブル経験者101人を対象に実施したアンケート調査によると、相続トラブルの原因の第2位が土地不動産に関するものであり、全体の約4分の1を占めています。

相続財産に不動産が含まれていると、なぜトラブルが起きやすいのでしょうか。その理由について説明します。

公平な分割が難しい

不動産相続を巡るトラブルが多い理由の一つとして、分割が難しいことが挙げられます。土地の場合は分筆ができますが、建物は分けようがありません。公平に分割することが難しいため、相続人の間でトラブルになる可能性が高いのです。

相続人の間で意見が分かれることが多い

相続財産となる不動産は、相続人たちが生まれ育った実家である場合など、思い入れがあるケースが多いです。この機会に思い切って処分してしまおうと考える人もいれば、思い出の場所として残しておきたいと考える人もいて、相続人の意見が対立することも少なくありません。

しかし、相続登記は相続人全員の同意が必要となるため、全員の意見が一致しなければ進めることができません。意見が対立して、トラブルに発展するケースも多くあります。

正当な不動産の評価が難しい

不動産の評価基準には、主に以下のような種類があります。

- 不動産の評価基準

-

- 公示価格

(国が土地取引の一般的な指標として鑑定した価格) - 相続税評価額

(相続税や贈与税の算出に用いられる価額) - 固定資産評価額

(固定資産税や都市計画税の算定基準として使用される価格) - 時価評価額

(実際に不動産を売却する場合の取引価格)

- 公示価格

上記のうち、どの基準を採用するかによって不動産の評価額は大きく変わるため、不動産の評価基準を巡り、相続人の間で争いになることは少なくありません。

不動産鑑定士に評価を依頼するという方法もありますが、15~30万円程度の依頼料がかかります。また、依頼した不動産鑑定士によって評価が異なる場合もあるという点にも注意が必要です。

ケース別・不動産相続時の注意点

不動産を相続する際の注意点は、相続する不動産の種類によって異なります。

相続する不動産の種類ごとに、相続時の注意点を説明します。

自宅の相続

被相続人の自宅を相続する場合は、以下の点に注意する必要があります。

- むやみに共有名義にしない

- 空き家にしない

- 安易に家屋だけを撤去しない

共同名義にしない

「公平な分割が難しいから」という理由で、相続人全員の共有名義にするケースは少なくありませんが、共有名義にすることはおすすめできません。

将来、売却したり賃貸物件にしたりする際に相続人全員の同意が必要となり、処分が難しくなるからです。

空き家にしない

誰も住まないのに保有し続けることもおすすめできません。管理に大変な労力や費用がかかる上、管理を怠れば近所に迷惑をかける可能性が高いからです。

家屋だけ撤去しない

家屋を撤去すれば、固定資産税が土地の分だけになって安くなると考える方もいらっしゃるかもしれませんが、一概にそうとはいえません。家屋の撤去によって、固定資産税額が上がる可能性もあるため、注意が必要です。

収益物件の相続

相続対象の不動産が収益物件の場合は、以下の点に注意しましょう。

- 住宅ローンが残っている場合は相続人の債務になることが多い

- 相続開始から遺産分割協議成立までの家賃は相続人全員で分割する

住宅ローンが残っていれば相続人の債務になることも

団体生命保険に加入していた場合、ローンの契約者が完済せずに亡くなった時に、団体生命保険の保険金で残りのローンが支払われて完済となります。

しかし、収益物件の場合、団体生命保険に加入していないケースが多いです。その場合、相続人がローンの残りを相続し、支払いを続けなければなりません。

相続開始から遺産分割協議成立までの家賃は相続人全員で分割する

収益物件の所有者が決まらない間、すなわち相続発生から遺産分割協議終了までの間は相続人全員の財産と考えられます。その間の家賃は相続人全員で法定相続分通りに分割するのが一般的です。

また、管理費などの支出分についても法定相続分通りに分割して負担します。

土地の相続

土地はその種類によって注意すべき点が異なります。種類ごとの注意点を説明します。

空き地

不動産を保有していると固定資産税を支払わなければなりません。空き地の場合、住宅用地よりも税額が高く、保有しているだけではコストばかりがかかります。売却する、駐車場にするなど、何らかの形で収益化することを検討しましょう。

畑・農地

農地を相続すると、相続登記のほかに農業委員会の許可または届け出も必要です。相続を知った時から10か月以内に行う必要があるので注意しましょう。

山林

山林を相続する場合、市区町村役場に所有者届出の手続きをする必要があります。その後、相続登記、森林組合へ相続の報告も必要となります。

畑や山林は売買するのが難しいため相続したくないという方も少なくありませんが、畑や山林の相続だけを放棄することはできません。

不動産の遺産分割方法

不動産の分割には以下の3つの方法があります。

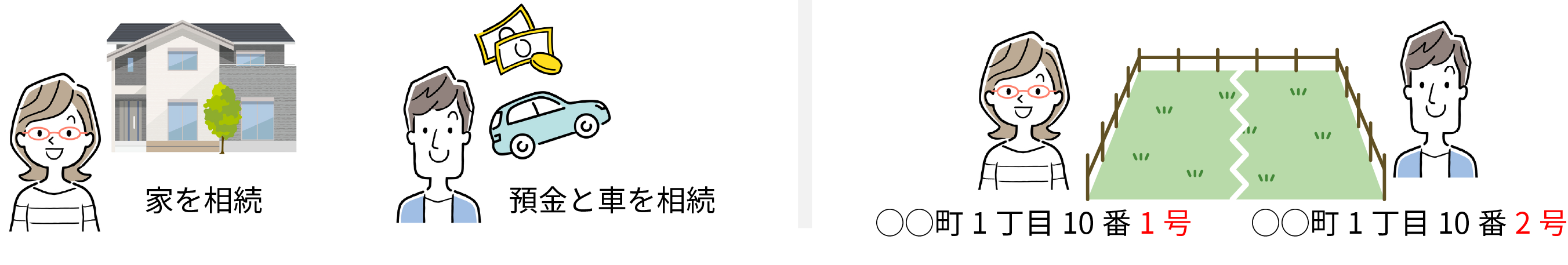

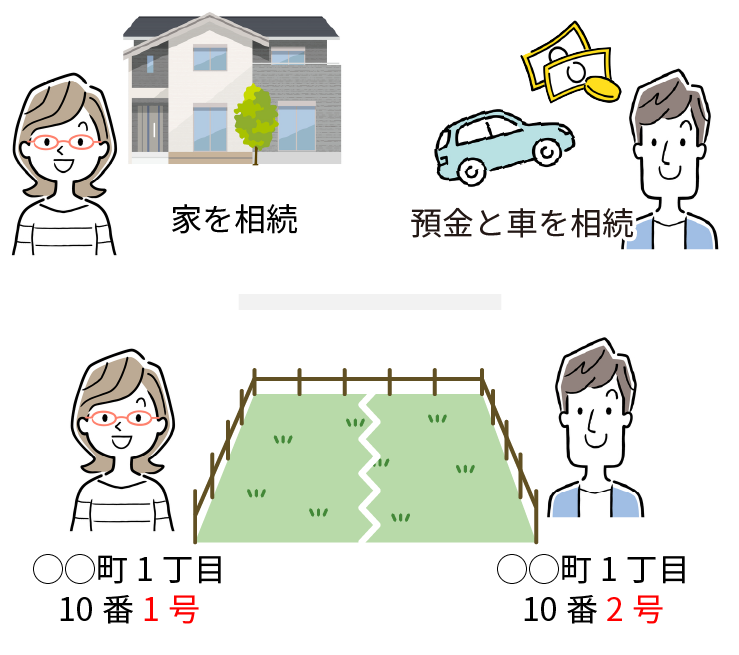

現物分割

現物分割とは、そのままの形で分割、相続することです。具体的には、以下のような方法が挙げられます。

- <例1>相続人Aが自宅不動産を相続し、相続人Bは預金全てと自動車を相続する

- <例2>遺産である土地を二人の相続人で分筆する

最も簡単な方法で、必要な手続きは所有権移転登記のみです。

しかし、不公平が生じやすく、相続人の間で揉め事が起きやすい点はデメリットだといえるでしょう。また、土地は分筆によって価値が低下することもあるため、注意が必要です。

代償・代物分割

特定の相続人が不動産を現物で相続する代わりに、他の相続人に代償金を支払う方法です。不動産を現物で残すことができる上に、現物分割よりも公平性を実現しやすいというメリットがあります。

しかし、資力がない場合はこの方法を選択することができません。また、代償金の算出を巡りトラブルになる可能性もあります。

換価による分割

不動産を売却処分し、その売却金を分割する方法です。最も平等に分割できる方法といえるでしょう。

ただし、売却の際に所得課税や手数料が発生するという点は考慮しておく必要があります。また、売却を実現するためには、時間や手間もかかります。

共有名義にする場合の問題点

争いを避けるために、とりあえず相続人全員の共有名義にしようと考える方もいらっしゃいますが、これはおすすめできません。一時的に問題が解決したように思えますが、将来的に以下のような問題が発生する可能性が高いからです。

売却等が困難になる

共有名義の不動産を売却したり改良したりするには、共有者全員の同意が必要です。共有者同士の仲が良ければ問題ないと思われるかもしれませんが、実際は、権利関係が複雑なために、トラブルに発展するケースが多いです。共有者の間で話がまとまらず、なかなか売却できないことも珍しくありません。

相続により共有持分の権利者が増える可能性も

不動産を共有名義にすると、親の代では解決したように思えても、その下の世代が大変な思いをする可能性があります。親が亡くなり、相続が発生すると子どもがその不動産を相続します。子どもの数だけ共有持分権利者が増えるため、ますます売却が困難になってしまうのです。

不動産の相続税評価額の算出方法

相続税を算出するには、不動産の相続税評価額を求めなくてはなりません。土地、建物の評価方法について説明します。

相続税評価額とは

相続税評価額とは、相続税を求める際に基準となる額のことです。

相続税を算出するには、まず遺産総額を把握しなければなりません。遺産総額とは、預貯金や不動産、有価証券など、各財産の評価額の合計です。その算出方法は財産ごとに定められており、その方法に従って算出したものを相続税評価額といいます。

土地の評価

土地の評価方法には以下の2種類があります。

- 土地の評価方法

-

- 路線価方式:

評価額=路線価×各種補正率×土地の面積 - 倍率方式:

評価額=固定資産税評価額×倍率

- 路線価方式:

路線価は国税庁公式サイトの下記のページで確認できます。

参考URL:路線価図・評価倍率表

また、固定資産税評価額は市区町村から送付される「納税通知書」に同封されている「固定資産税課税明細書」に記載されています。

建物の評価

建物の評価額は以下の建物の計算式で求めます。

マンションの場合も、建物はこの計算式で求められますが、土地の評価額の算出方法が少々複雑で、以下のマンションの計算式で求めます。

- 建物の評価方法

-

- 評価額=固定資産税評価額×1.0

- マンションの評価方法

-

- 評価額=路線価×土地の面積

×敷地権割合

- 評価額=路線価×土地の面積

賃貸物件の場合、被相続人が生前にリフォームしていた場合は、計算式が異なります。

相続税の負担を軽減できる特例

相続税の負担を軽減するために活用できる特例について説明します。

小規模宅地等の特例

遺産に土地が含まれる場合、利用を検討したいのが小規模宅地等の特例です。一定の要件を満たせば、不動産の相続税評価額の最大80%減額できます。

特定事業用宅地等の特例

被相続人が事業をしていた建物などの土地に対して適用される特例です。事業を引き継いで継続していること、該当の土地を保有し続けていることなどの要件を満たしていれば、400㎡までの宅地につき80%の割合で評価額を減額できます。

特定居住用宅地等の特例

被相続人が亡くなる直前まで住んでいた宅地や、被相続人と生計を共にしていた親族が住んでいた宅地に適用される特例です。330㎡までの宅地につき、80%の割合で減額できます。

特定同族会社事業用宅地等の特例

特定同族会社が事業用に保有していた土地に対して適用される特例です。役員をしている被相続人の親族が相続し、一定の要件を満たした場合に、80%減額してもらえます。

不動産相続登記に必要な書類と費用

不動産の相続登記は2024年4月1日から義務化されることになりました。その理由と、実際に相続登記手続きをする際に必要な書類と費用について説明します。

不動産相続登記が義務化された理由

不動産相続登記が義務化された背景には、近年社会問題となっている空き家や空き地の増加があります。

国土交通省が発表した「所有者不明土地の実態把握の状況について」という資料によると、平成28年度地籍調査における登記簿上で所在不明の土地は全体の20.1%で、そのうち相続による所有権移転の未登記は66.7%を占めていました。空き家や空き地は近隣の住民にとって迷惑となるだけではなく、都市開発の妨げにもなります。このような不動産の増加を防ぐため、政府は相続登記を義務化したのです。

相続登記に必要な書類

相続登記手続きの際に必要となる主な書類は以下のとおりです。

- 相続登記時に必要な書類

-

- 被相続人の出生から死亡に至るまでの戸籍謄本類

- 被相続人の住民票除票

- 相続人全員分の戸籍謄本

- 不動産取得者の住民票

- 当該不動産の固定資産評価証明書

法定相続分どおりに遺産を分割しない場合は、他に遺産分割協議書などが必要になるケースもあります。

相続登記にかかる登録免許税

登録免許税は以下の計算式で算出します。

- 登録免許税の計算式

-

- 登録免許税額=土地の評価額

×1,000分の4

- 登録免許税額=土地の評価額

土地の評価額は固定資産評価証明書で確認できます。

また、登録免許税は銀行などの金融機関で、現金で納付することになります。

まとめ

相続において不動産は公平な分割が難しく、相続人の間でトラブルが起きる原因になりやすいです。

正しい専門知識がなければ難しいことも多いので、評価額の求め方がわからないなど疑問がある場合は、専門家に相談することをおすすめします。

当社では、不動産相続に関するさまざまな相談に対応しておりますので、お気軽にご相談いただければと思います。

解決事例

- 都道府県

- 京都府

- 被相続人の

年代 - 80代

- 被相続人の

性別 - 男性

- 不動産の

内容 - 生前生理

- 都道府県

- 香川県

- 被相続人の

年代 - 50代

- 被相続人の

性別 - 男性

- 不動産の

内容 - 相続